A nuestro despacho, como abogados especialistas en la venta de empresas, nos llaman a menudo empresarios que quieren vender su empresa, e incluso que tienen posible compradores interesados, pero que no saben por dónde empezar, qué requisitos existen para vender una empresa, qué pasos dar, qué tendrán que hacer.

Se abre para ellos un proceso que desconocen, que seguramente no hayan vivido nunca antes, y que probablemente no vayan a repetir, pues la mayoría de los empresarios sólo venden una empresa una vez en su vida.

Y es que vender una empresa es un proceso complejo, que puede representar un verdadero quebradero de cabeza para el propietario, no sólo durante todo el proceso (que suele durar varios meses), sino lo que es peor, puede suponerle un grave problema una vez haya vendido sin las debidas garantías.

La venta de una empresa es por tanto un largo camino, cuyas etapas conviene conocer bien, para evitar los problemas que pueden aparecer en cada fase del proceso.

En nuestro afán por ayudar a todos los empresarios que vayan a iniciar dicho proceso de venta de su empresa, queremos comentarte cuáles son los pasos más importantes y proporcionarte una serie de consejos prácticos que debes de tener en cuenta:

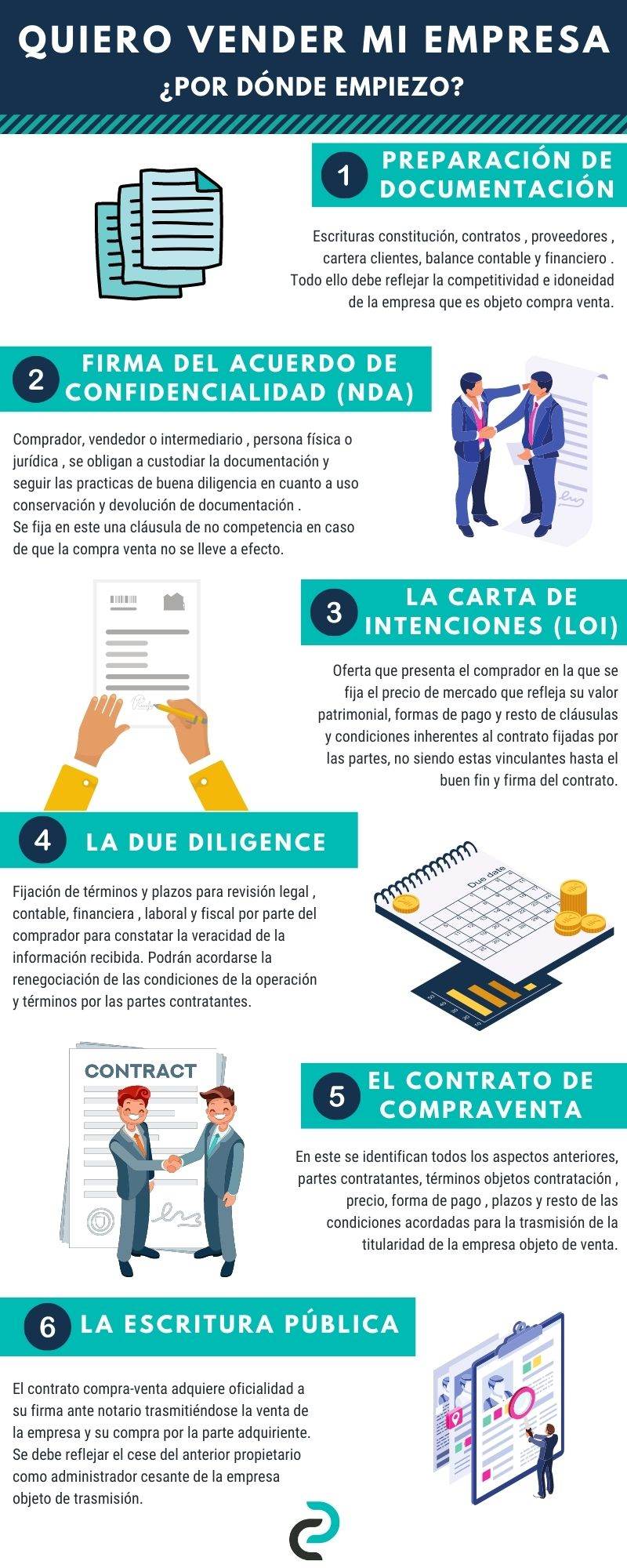

1. Preparación de documentación

2. Firma del acuerdo de confidencialidad

3. La carta de intenciones (LOI)

– Requisitos para vender una empresa

– ¿Cómo puedo vender mi empresa?

– ¿Necesito un abogado para vender mi empresa?

– ¿Puedo vender mi empresa con deudas?

Una vez que el propietario ha tomado la decisión de vender y tiene a un comprador interesado, la gran duda por resolver es:

¿Por dónde empiezo?

1. Preparación de documentación:

Parece evidente que lo primero que el empresario debe hacer es preparar la documentación que le solicitará el interesado comprador.

Sin embargo, no es siempre es tan sencillo como aparenta: es importante tener localizadas todas las escrituras; organizar los principales contratos con clientes y proveedores; tener preparada toda la información contable y financiera, etc., a la hora de verdad no resulta tan sencillo, y a menudo, el empresario dependerá de una persona de su confianza, dentro de la empresa o su asesoría, para ayudarle con esta tarea.

Por ello, es muy importante que el empresario seleccione cuidadosamente a dicha persona, y en su caso, se asegure de su confidencialidad y predisposición a coadyuvar en el proceso de venta, lo que a menudo conllevará el gratificar a dicho colaborador.

2. Firma del acuerdo de confidencialidad, también llamado Non Disclosure Agreement (NDA):

La firma del Acuerdo de Confidencialidad o NDA (Non Disclosure Agreement) en inglés, es un paso fundamental antes de entregar documentación alguna al interesado comprador.

El NDA tiene que cubrir aspectos tales cómo qué se entiende por documentación confidencial; cómo ha de conservarla el receptor; cuándo y bajo qué circunstancias ha de devolverla o destruirla; cual será la vigencia de la obligación de confidencialidad; las consecuencias del incumplimiento de la confidencialidad, etc.

Algo que repetidamente vemos que suele falta en los NDA que firman los clientes que no cuentan con nuestro asesoramiento, es una cláusula de no competencia: al final, a todo vendedor le suele preocupar que si el comprador al final se retira y no compra, utilice la información recibida para competir con su empresa. Y un NDA no protege de este riesgo (recuerde que solo asegura la confidencialidad) salvo que explícitamente esté contemplado.

3. La carta de intenciones (LOI):

Recibir una Carta de intenciones o LOI (Letter of Intend) en inglés, es una excelente noticia: el comprador nos está presentando su propuesta de compra, en la que ofrecerá un precio, con una forma de pago, plazos de abono y demás condiciones de la compraventa, tales como la continuidad del propietario durante un plazo de tiempo, retribución de esta continuidad, etc.

Sin embargo, las LOI adolecen de una importante carencia: no suelen ser (casi nunca) vinculantes, por lo que el comprador puede echarse para atrás posteriormente. Únicamente suelen ser vinculantes en la exigencia de exclusividad por parte del comprador, para llevar a cabo sus comprobaciones.

¿Y entonces, suelen preguntarnos los clientes, para que sirve la LOI?

Pues suele servir para fijar las bases sobre las cuales se cierre finalmente la compra, una vez el comprador haya llevado a cabo su exhaustiva revisión de la compañía, como veremos a continuación.

4. La Due Diligence:

La LOI suele conllevar la exigencia de concesión de exclusividad, durante un plazo (normalmente entre 1 y 2 meses), para que el comprador lleve a cabo su proceso de revisión legal, laboral, fiscal, y contable-financiera de la compañía. Lo que se denomina, la Due Diligence.

Durante la Due Diligence el comprador enviará a su equipo, habitualmente externo, de abogados y economistas, a revisar que la información que ha recibido hasta la fecha, es toda cierta y verificable.

Suele ser muy extraño que una venta se caiga tras la realización de la Due Diligence, pues algo muy grave tendría que aparecer, pero sí suele pasar que tras la misma haya ajustes en el precio ofertado en la LOI por que aparezcan diferencias o riesgos, o en los plazos de pago (por que el comprador exige retener parte del precio para cubrir riesgos).

Por tanto, con frecuencia, tras la Due Diligence, comprador y vendedor tienen que negociar de nuevo los términos acordados en la LOI.

5. El contrato de compraventa:

Finalmente se llega a la negociación y firma del contrato de compraventa (a menudo los primeros borradores se van intercambiando entre las partes durante la Due Diligence).

Dicho contrato, también llamado Shares Purchase Agreement (SPA), contiene ya todos los elementos definitivos de la compraventa: precio a recibir, forma de pago, plazos para el pago, cantidades retenidas para hacer frente a los riesgos o contingencias detectados durante la Due Diligence, período de continuidad, dedicación y retribución del propietario, la no competencia, y muchos otros aspectos más. Es un documento complejo, que exige una gran dedicación para evitar dejar flecos sueltos. A menudo junto a este contrato se firman otros complementarios como es el de escrow account de cantidades no entregadas como garantía de contingencias; o de prestación de servicios del propietario, o de Alta Dirección.

6. La escritura pública:

Por Ley en España la transmisión de participaciones (o acciones) de una compañía se ha de hacer en documento público, otorgando escritura ante un notario.

Por ello, a veces el contrato de compraventa se firma en el mismo momento que se otorga la escritura de compraventa y, en cambio, otras veces se firma primero el contrato privado, y al cabo de algún tiempo, se otorga escritura, pues en el interim el propietario tiene que realizar determinados ajustes (por ejemplo, sacar fuera del activo vehículos de lujo, o inmuebles, etc.).

En todo caso, es muy importante que en el momento de otorgamiento de escritura pública de transmisión, se formalice igualmente la de cese como administrador del propietario, pues se han dado, durante los años de crisis en nuestro país, estafas provocadas por compras realizadas por estafadores sin escrúpulos que mantenían a los propietarios como administradores, descapitalizando las empresas adquiridas y haciendo por ello responsables a los vendedores que continuaban apareciendo como los administradores de derecho.

Requisitos para vender una empresa:

Realmente no existe ningún requisito especial para que una empresa se pueda vender (más allá de que legalmente haya que otorgar escritura pública de transmisión). O dicho de otra forma: cualquier empresa es vendible, si se encuentra al comprador idóneo. De hecho, en nuestros más de 25 años de experiencia asesorando en la venta de empresas, nos hemos encontrado con empresas que a primera vista parecía que no iban a interesar a nadie, pero que en cambio sí tenían comprador; y a la inversa, otras que parecían una oportunidad de inversión muy interesante, pero acababan por no interesar a nadie. Lo único importante por tanto es encontrar a un comprador interesado y con los recursos financieros suficientes para hacer frente a la compra.

¿Cómo puedo vender mi empresa?

Lo más importante en todo caso para vender su empresa, es fijar un precio por la misma que sea razonable y ajustado a lo que el mercado esté dispuesto a pagar. Al final, todo comprador desea rentabilizar su inversión, sin perjuicio de que el comprador valore además de la rentabilidad, otros factores como el fondo de comercio, el know-how, etc. Todos estos añadidos acrecentan el valor, pero la base de toda compra es la capacidad del comprador de generar beneficios con la adquisición. Por tanto, establecer el precio adecuado, es fundamental para que la venta pueda tener éxito.

¿Necesito un abogado para vender mi empresa?

Sin ser un requisito legal el disponer de un abogado, no podemos sino recomendar que en un proceso tan complejo como es la venta de la empresa, el propietario esté en todo momento asesorado legalmente. Pero además de la misma manera que cuando tenemos un problema de salud, acudimos al especialista, en el caso de la venta de una empresa es de vital importancia que el vendedor esté asesorado por abogados expertos en fusiones y adquisiciones de empresas.

A nuestro despacho nos han llegado clientes que no habían recibido asesoramiento o que el que habían recibido no había sido proporcionado por abogados expertos en la materia y habían firmado documentos que resultaban en un grave perjuicio para ellos.

Por lo tanto, así como en muchas ocasiones el vendedor no precisa de un intermediario para la venta de la empresa, pues ha encontrado por sus propios medios comprador, por el contrario, la ayuda de abogados expertos debiera ser siempre fundamental.

¿Puedo vender mi empresa con deudas?

A menudo se dirigen a nosotros propietarios de empresas que desean venderlas, pero que se preguntan si teniendo deudas podrán hacerlo. La respuesta es que sí y, de hecho, es muy habitual que la empresa tenga deudas (desde préstamos para financiar inversiones, hasta líneas de crédito para circulante) cuando es vendida. Lo único que ocurre en estos casos es que el comprador res-tará al valor de la empresa (entreprise value) el importe de la deuda, y ello dará como resultado el valor de las participaciones o acciones (equity value), es decir, lo que percibirá el vendedor.Lo que es más complicado es vender una empresa con pérdidas, pero no imposible, pues en estos casos el comprador estará dando prioridad a otros factores que le aportan valor, tales como el fondo de comercio, el know-how, etc. O, en el caso de empresas jóvenes en crecimiento, el comprador o inversor estará valorando especialmente el plan de negocio de la empresa y su posibilidad de cre- cimiento y obtención de resultados futuros.

En todo caso, la venta de una empresa es un proceso con numerosas aristas y derivadas, por lo que quedamos a su disposición desde nuestro despacho para orientarles y asesorarles en el proceso de venta de su empresa.

Apreciados Señores,

Quisiera saber condiciones para poner a la venta mi empresa SA dedicada al ocio nocturno y restauración, es una macrodiscoteca y restaurante con espetáculo.

Un saludo cordial.

Hola, ojalá fuese tan sencillo responderte, o mejor dicho, responderte correctamente con los datos que nos facilitas… Puedes escribirnos a info@ceriosrosas.com o llamarnos por teléfono para hablar con uno de nuestros asesores especializados que podrá informarte sin compromiso.

Gracias por contactar con nosotros.

Cristina

BUENAS TARDES,

ESTAMOS PENSANDO EN VENDER LA EMPRESA, SOLICITO INFORMACION DE VUESTROS HONORARIOS Y DEMAS..

Hola Francisco, te he respondido al mail directamente ya que la información que necesitamos puede ser más personal.

Gracias por escribirnos.

Estamos interesados en vender la empresa de GASOLEOS SANCHEZ ALMANSA, S.L. en Avda. Adolfo Suarez, 17 c.p. 02640 Almansa (AB) dispone de servicios de Gasolinera, lavadero exterior e interior de camiones trailer cisternas, limpieza de turismos, taller mecanico, taller de Neumaticos, alquiler de turismos, furgonetas, remolques, reprogramacion de centralitas electronicas y venta de recambios.

Hola Rafael, gracias por escribirnos. Me he puesto en contacto contigo por privado para solicitarte los detalles que necesitamos y valorar la operación.